利上げが終了し利下げを織り込み始めたときの為替のマーケット反応(2022.7月28日~8月2日)

2022年7月28日~8月2日に関する、為替の動きについての記録です。

マーケットが利上げが終了し、利下げを織り込み始めましたが、またゆり戻しがあると思います。FRB高官等のコメントや指標により、再度、「いやまだ利上げ継続曲面や!」となると思えます。

が時間が経過すれば、利下げ局面は高確率で起きてくると思えるので、今回の2022年7月28日~8月2日におきた為替の動きを記憶しておくことが、有効と思えます。

そのために記録をしておきたいと思います。(あくまで個人的な備忘録です)

目次

7月28日に何が原因で利上げから利下げを織り込むようになったか?

利上げから一転して利下げが織り込まれるようになった理由は大きく3つあると考えれます。

その3つをご説明していきます。

FOMCでの利上げが1%ではなく0.75%

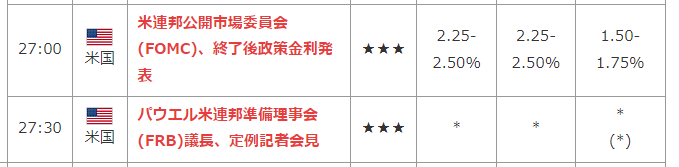

7月28日にあったのは連邦公開市場委員会(FOMC)です。27日の27時(28日)にありました。

出典:https://www.gaikaex.com/gaikaex/mark/calendar/20220727

市場では1%の利上げが行われる可能性がささやかれていました。

が実際は「1%も必要ない。0.75%で十分や!」ということで0.75%の利上げが行われました。

そうはいっても、まだ利上げをすることは予定されていますが、目下は物価上昇の主因である原油・ガソリン価格の上昇がとまり、下落に転じていることも、あいまって、インフレのピークは過ぎたとマーケットでは判断されたようです。

つまりは「近い将来、利上げは終わりや!すぐに利下げがくるぜぇ~」と利下げを早々に織り込み始める動きが発生したと思われます。

原油価格のピークから大幅下落

このように原油価格は6月をピークに、下がり始めています。

出典:https://nikkei225jp.com/oil/

2020年ころは30ドル台だったため、それに比べるとまだ高いわけですが、6月につけた120ドルを基準に考えれば、約30ドルを下落しており、これからインフレは緩やかになる可能性を予想することができます。

これらの原油価格の下落、FOMCで利上げ幅が1%ではなく0.75%であったことを受けて、インフレはピークを越え、逆に、それ以降始まる不況が予想され、それに対応する利下げは織り込み始められたと思われます。

長短金利の逆イールド

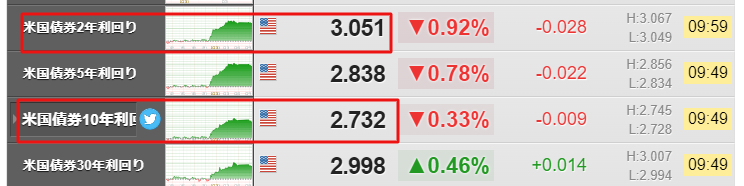

どうして不況が予想されるか?というと代表的な指標が逆イールド(長短金利の逆転)です。

通常は短い債券の金利(2年)よりも長い債券(10年)の金利の方が高くなりますが、2022.8月3日現在では逆になっています。

出典:https://nikkei225jp.com/nasdaq/

通常、逆イールドを考えるときは2年債利回りと10年債利回りを比較します。

2年債利回りが3.051%、10年債2.732%と短い方が金利高いという逆イールドが発生しています。

この逆イールド(長短金利の逆転)がおきると、1年前後の後に不況(大きな株価下落)がくると言われます。

なぜ逆イールド(長短金利の逆転)で不況がくる前兆となるとか?というと銀行の貸し出しをしなくなるからと言われています。

銀行は一般に国民から短期でお金をかります(普通預金や定期預金等)。そして、それを企業・個人等に長期で貸してその利ザヤで儲けます。

10年金利−2年金利の差=銀行の儲けになるわけです。

これが逆になると、貸しても銀行は損することになります。ゆえに銀行が企業・個人等にお金を貸さなくなることが起きます。

お金が供給されなくなれば、銀行から借りるお金をあてにしている企業・個人は動けなくなります。

そのため、経済活動の縮小がおき、不況がおきるという理屈です。

つまり、アメリカはこれから不況がおきる可能性が高いのに、インフレを抑えるために、利上げ(経済に対するブレーキ)をせざるを得ないという超ムズかしい対応をしていることになります。

そのためにインフレがピークを向えたとされれば、その次は不況対策で利下げだ!と180度急転換がおきる可能性があるわけです。

今回の2022年7月28日~8月2日は、その政策金利の180度転換が織り込まれ始めたときのどう為替が動くか?という良いサンプルになったと思えます。(※当たり前ですが次もかならずそうなるというわけではありません)

為替は一斉に一方通行の円高

FOMCで利上げから利下げを織り込みにいくようになると為替が主要通貨でほぼ一方通行で円高になりました。

2022.3月からほぼ一本調子で円安に進んでいたのが、FOMC後の数日で円ドルに関しては9円近く円高になりました。

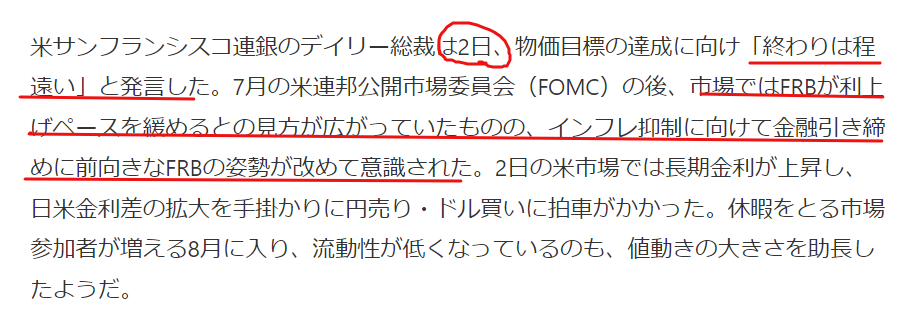

※直近で反発しているのは、FRB理事よりまだ利上げするぜぇ~という発言がでたためと思われます。

出典:https://www.nikkei.com/article/DGXZASS0IMF01_T00C22A8000000/

アメリカのペロシ議員の台湾訪問につき、台湾有事も警戒されており、リスク回避の円買いも同時に起こっているため、速度がより早くなったと思われます。

円ドル 139円→130円へ

円豪ドル 95円→90円へ

円ポンド 166円→159円へ

※株価が上がっても円安にはならず(株高=円安から株高=円高へ変化)

少し前の利上げを織り込みにいく相場では、株高=円安、株安=円高という流れがドル以外の豪ドルやポンドだと顕著でした。

が今回の一転して利下げを織り込みに行く相場だと、株高=円高という流れになっていました。

利下げ局面になると、経済にとって有利なので株価は上昇するのが通常です。が利上げ局面と明確に違ったのが、株高=円高となったことです。

↓のようFOMCが終わった7月28日~ずっと株価は上昇していました。

出典:https://nikkei225jp.com/nasdaq/

が、為替は利上げ局面と違い円高になりました。

まとめ

今しばらく、利上げ期待の揺り戻しで利上げ局面の相場の動きができるかと思いますが、その先には利下げ局面の為替の動き(円高)になることが2022.8.3時点では予想できます。

実際にそうなるかどうか?はわかりませんが、利上げ局面での為替は基本円安の一本調子を想定していると利下げ局面にスイッチしたときは思わぬ損失を食らう可能性があるので注意しておくことが必要と思います。

次の利下げ局面には台湾有事のようなリスク回避の動きはないので、今回よりは緩やかな円高になると想定されます。

※自分の考えのまとめとして書いています。投資情報を発信しているつもりはありませんので、あくまで個人のメモ書きとご理解ください。